کنترل تورم در بلندمدت با کدام ابزار؟

دکتر احسان صنیعی: سوالی که این روزها مطرح میشود این است که آیا فروش اوراق گواهی سپرده خاص، آن هم با سود ۳۰درصد توسط بانک مرکزی توانست بازار ارز و دلار و تورم حاصله را کنترل کند؟ پاسخ به این سوال کمی زود است، اما در این یادداشت ابتدا نگاهی به وضعیت تغییرات حاصله و سپس الزامات اقتصادی کنترل تورم در بلندمدت و میانمدت خواهیم داشت. همانطور که میدانید اخیرا بانک مرکزی اقدام به فروش گواهی سپرده خاص ۳۰درصدی در بانکها با سقف مشخص حدود ۲۸۰هزار میلیارد تومان کرد که مدت آن به انتها رسید. از منظر نقدینگی بهنظر صرفا ترکیب سپردههای بانکها تغییر کرده، بهطوریکه سپردهگذاران عمدتا قدیمی منابع خود را به سمت این اوراق در بانکهای مزبور بردند.

لذا شاید نقدینگی بازارهای موازی همانند دلار و… به سمت بانکها نرفته باشد بلکه صرفا هزینه تمامشده پول در بانکها را از طریق جابهجایی نوع سپردهها بالا برده و سبب کاهش حاشیه سود واسطهگری در بانکها و تحمیل هزینههای مازاد به سیستم بانکی خواهد شد. اگرچه تا زمان آمدن اطلاعات بانکها در بهمنماه و اسفندماه نظر دقیقی نمیتوان داد.اقدام دیگر توسط بانکها افزایش نرخ بهره و ارائه محصولات جدید در بانکها بود. شاید این افزایش نرخ بهره توانسته باشد در کوتاهمدت برخی از نقدینگی بازارهای موازی را جذب کرده باشد. بد نیست برای بررسی این موضوع نظرات و تئوریهای اقتصاددانان در خصوص نرخ بهره و ارتباط با تورم را بررسی کنیم، سپس تجربه ترکیه را در این خصوص مرور کرده و آن را با اقتصاد کشور خودمان مقایسه کنیم. البته دقت داشته باشید که ارتباط نرخ بهره با رشد تولید ناخالص داخلی و سایر متغیرها قابل بررسی است که در مطالعات آتی ارائه میشود.

اقتصاددانان و نرخ بهره

نظریه فیشر: در ادبیات اقتصادی مشهورترین رابطه بین نرخ بهره اسمی و نرخ تورم انتظاری رابطه فیشر است که از اقتصاددانان کلاسیک برگرفته شده است. در این نظریه ارتباط بین نرخ تورم انتظاری و نرخ بهره اسمی بر این مبناست که نرخ بهره اسمی بلندمدت جمع نرخ بهره حقیقی و نرخ تورم است. فیشر مدعی است که رابطه یکبهیک بین نرخ تورم و نرخ بهره اسمی بلندمدت وجود دارد. نرخ بهره حقیقی توسط عوامل حقیقی و نه پولی در اقتصاد تعیین میشود. اگر نرخ بهره حقیقی با نرخ تورم انتظاری ارتباط داشته باشد، در آن صورت تغییرات نرخ بهره حقیقی به عدم تنظیم کامل نرخ بهره اسمی در پاسخ به تورم انتظاری منجر میشود.

قاعده تیلور: تیلور در قاعده خود در اقتصاد استفاده ابزاری نرخ بهره را به عنوان مکانیزمی برای کنترل تورم در کوتاهمدت به بانکهای مرکزی توصیه میکند. این قاعده میگوید اگر تورم از مقدار هدف بیشتر بود، باید نرخ بهره افزایش یابد و اگر پایینتر از حد هدفگذاریشده بود، نرخ بهره کاهش یابد تا تورم را افزایش دهد. فاما نیز بر این اعتقاد است که مسیر تورم در داخل نرخ بهره جای داده شده است. به عبارت دیگر از مسیر نرخ بهره میتوان مسیر تورم را پیشبینی کرد. مطالعهای در سال 2018 توسط بوث و همکاران در دانشگاه میشیگان با استفاده از اقتصادسنجی ثابت کرد که در هشت کشور اروپایی دانمارک، بلژیک، سوئد، انگلیس، آلمان، هلند، نروژ و ایتالیا رابطه تاثیرگذاری از نرخ بهره به سمت تورم است، بدین معنی که نظریه فاما برقرار است.

جین فولگر: جین فولگر، تحلیلگر فنی و پژوهشگر نظامهای مالی، میگوید ارتباط این دو شاخص را میتوان اینگونه خلاصه کرد: در کل با کاهش نرخ سود، افراد بیشتری قادر به دریافت وام هستند، در نتیجه مصرفکنندگان پول بیشتری برای خرج کردن دارند که موجب افزایش تقاضا و رشد اقتصادی و افزایش تورم خواهد شد. وارونه این موضوع برای افزایش نرخ سود صادق است. با افزایش نرخ سود، مصرفکنندگان پول کمتری برای هزینه کردن دارند و با کاهش مصرف، رشد اقتصادی کند شده و تورم کاهش مییابد. در این زمینه اشارهای به یکی از مطالعات داخلی در تطابق با این تحلیلگر مالی میشود. آنچه در این روزها مسابقه بانکها در افزایش نرخ سپردهها نام گرفته است ناشی از این موضوع است. باید واقعیتها را پذیرفت و برای هرگونه تصمیمی در اقتصاد از تکبعدیاندیشی برحذر بود. در حال حاضر که جهش رو به بالای نرخ ارز و کاهش ارزش پول ملی، پیکان خود را به سوی قدرت خرید مردم نشانه رفته است، افزایش نرخ بهره در کوتاهمدت همانطور که رابطه تیلور میگوید به سود اقتصاد خواهد بود، اما در بلندمدت نیازمند ملزومات دیگری است که به آن اشاره خواهیم کرد.

سیاست پولی به روش هدفگیری تورم

این سیاست اولین بار در نیوزیلند در سال 1989 اجرا شد. در این سیاست نرخ بهره برای کنترل تورم در سیاست پولی در نظر گرفته میشود. در سال 2001 تعداد کشورهای استفادهکننده از این سیاست به 21 کشور در حال توسعه و توسعهیافته رسید. لازم به ذکر است که سیاست هدفگیری تورم در کشورهای مختلف با توجه به شرایط آنها و نیز دوره زمانی دستیابی به نرخ تورم بهینه و تعریف متفاوت تورم در آن کشورها متفاوت است. در این بررسی نگاهی ویژه به سیاست هدفگیری تورم در کشور ترکیه شده است. تجربه این کشور برای کشورهای درحالتوسعه میتواند الگوی مناسبی باشد. ضمنا با توجه به هدف ترکیه برای عضویت در اتحادیه اروپا این مساله اهمیت بیشتری پیدا کرده است. یکی از ویژگیهای اقتصاد ترکیه قرارگرفتن در دوره طولانی تورم است. قبل از دهه 1980 ترکیه استراتژی صنعتیگرایی خود را براساس سیاست جایگزینی واردات اتخاذ کرده و محصولات / صنایع داخلی را جایگزین واردات کرد. در این سالها نرخهای بهره حقیقی منفی، نرخهای ارز غیرواقعی، بحرانهای نفتی 1974 و 1978، وابستگی به واردات کالای واسطهای و نشر پول به منظور تامین مالی کسری بودجه از عوامل ایجاد تورم بالا در ترکیه شده بود. برنامه اول تنظیم ساختاری و سیاست تثبیت در ترکیه بهمنظور مقابله با تورم از دهه 1980 شروع شد. عرضه پول به میزان 50درصد در سال 1980 و به میزان 39درصد در سال 1981 کاهش یافت، در نتیجه تورم بالای سال 1979 به میزان 30درصد در اوایل دهه 1980 کاهش یافت، اما از نیمه دوم دهه 1980، به علت لحاظ نکردن تورم انتظاری در برنامهها و تغییرات سطح دستمزدها و… تورم شروع به افزایش کرد و به میزان 122درصد در سال 1994 رسید. در این زمان برنامه ساختاری دوم برای مقابله با شرایط حادث را شروع کردند. این برنامه گرچه در کوتاهمدت موفق بود، اما در بلندمدت شکست خورد. در سال 1999 ترکیه برنامه ساختاری دیگری را جهت تکرقمی کردن تورم تا سال 2013 در دستور کار قرار داد. در برنامه سال 1994، نرخ ارز و دستمزد را لنگر سیاست پولی قرار دادند، لیکن در برنامه سال 1999 نرخ ارز تنها ابزار سیاست پولی بود.

بحران سال 2001 ترکیه که در واقع عمیقترین بحران این کشور بوده است نیز به علت نرخ ارز خزنده اتفاق افتاد. بعد از آن، برنامه ساختاری جدید دیگری برای قویتر کردن اقتصاد ترکیه شروع به کار کرد. این برنامه مورد حمایت صندوق بینالمللی پول نیز قرار گرفت. در این برنامه نظام نرخ ارز شناور و اصلاحات ساختاری تعیین شده بود. هدف این برنامه مبارزه با تورم به صورت جدی بود. در نتیجه اجرای برنامه مذکور، بانک مرکزی ترکیه در سال 2001 مستقل شد و از هرگونه دخالت در بازار ارز نیز اجتناب ورزید. رشد پایه پولی متناسب با اهداف تورمی و مسیر رشد تولید ناخالص داخلی تخمینزدهشده به عنوان لنگر اقتصاد در نظر گرفته شده بود. این برنامه از سال 2002 شروع شد و تا پایان سال 2005 ادامه داشت. با اجرای این برنامه تورمهای دورقمی در سال 2002، به 20درصد در سال 2004 و 8درصد در سال 2005 کاهش یافت. در طول دوره قویتر شدن اقتصاد در ترکیه (2005-2002) و با اجرای نظام نرخ ارز شناور و سیاستهای مالی منعطف، بازارهای مالی وسیعتر شدند و بخش مالی کشور شکنندگی خود را از دست داد. در سالهای 2006، 2007 و 2008 نرخ تورم هدف 5، 4 و 4درصد تعیین شده بود. بانک مرکزی ترکیه نیز مسیر انحراف را پیشبینی میکرد. در سال 2024، تورم در ترکیه پس از ۱۷ ماه افزایش به حدود 85.5درصد (عمدتا تورم خدمات هتلها و رستورانها مسبب این موضوع بودند) بالغ شد و به بالاترین حد در ۲۵ سال اخیر رسید که عمدتا به دلیل سیاست پولی غیرمتعارف رجب طیب اردوغان، رئیسجمهور ترکیه، با نرخ بهره پایین و بحران ارزی ناشی از آن در سال گذشته بود. برای کنترل این تورم، دولت ترکیه نرخ بهره را به 45درصد رساند که تنها توانست میزان کمی از آن را کنترل کند. هرچند در کنار افزایش نرخ بهره، کنترل نرخ ارز و دستمزدها مجدد در دستور کار قرار گرفته است.

به گفته بسیاری از تحلیلگران اقتصادی کشور، عواملی همچون بحران ناشی از تحریمهای بینالمللی، بدهی کلان دولت به پیمانکاران، حجم بالای مطالبات غیرجاری بانکها ناشی از عوامل موجود مانند عدم استقلال بانک مرکزی، تعیین دستوری نرخ ارز و سود سپردهها و تسهیلات، نبود مکانیزم بازار پولی کارآ و اثرگذار در تعیین نرخ ارز و نرخ سود، فقدان کارآیی نظام حکمرانی در حمایت از ورشکستگان، ضعف کاربرد ابزار پولی در سیاستهای پولی، ضعف نظام پایش، نظارتی و برخورد مناسب در عملکرد بانکهای خاطی و متخلف، تغییرات سریع و متعدد در ابلاغ ضوابط، مقررات و بخشنامههای صادره از سوی مقامات بالادستی، کمبود منابع در بانکها به لحاظ عدم بازگشت بهنگام تسهیلات، افزایش تقاضای واحدهای متقاضی به لحاظ کمبود شدید نقدینگی، نبود مکانیزمی در تامین نیازهای آنی و فوری بانکها توسط بانک مرکزی و تامین سرمایه در گردش واحدهای تولیدی به دلایل مختلف و نرخ بالای جریمه بانک مرکزی در اضافهبرداشت بانکها، نبود مکانیزمی برای تامین منابع موردنیاز آنی بانکها با نرخ منطقی و بسیاری از این عوامل، نظام بانکی کشور را در حالت بحرانی قرار داده است. در این شرایط اتخاذ هر تصمیمی در تعیین نرخ سود بانکها برگرفته از نرخ تورم کوتاهمدت و بدون در نظر گرفتن تورم انتظاری، آثار نامطلوب خود را به دنبال دارد. با تدوین هر سیاستی بدون اتکا به نرخ تورمی موردانتظار جامعه، وضعیت حادث بسیار کوتاهمدت خواهد بود و در آینده نزدیک نرخ تورم انتظاری با شتاب بیشتری در جهت صعودی ظاهر خواهد شد.

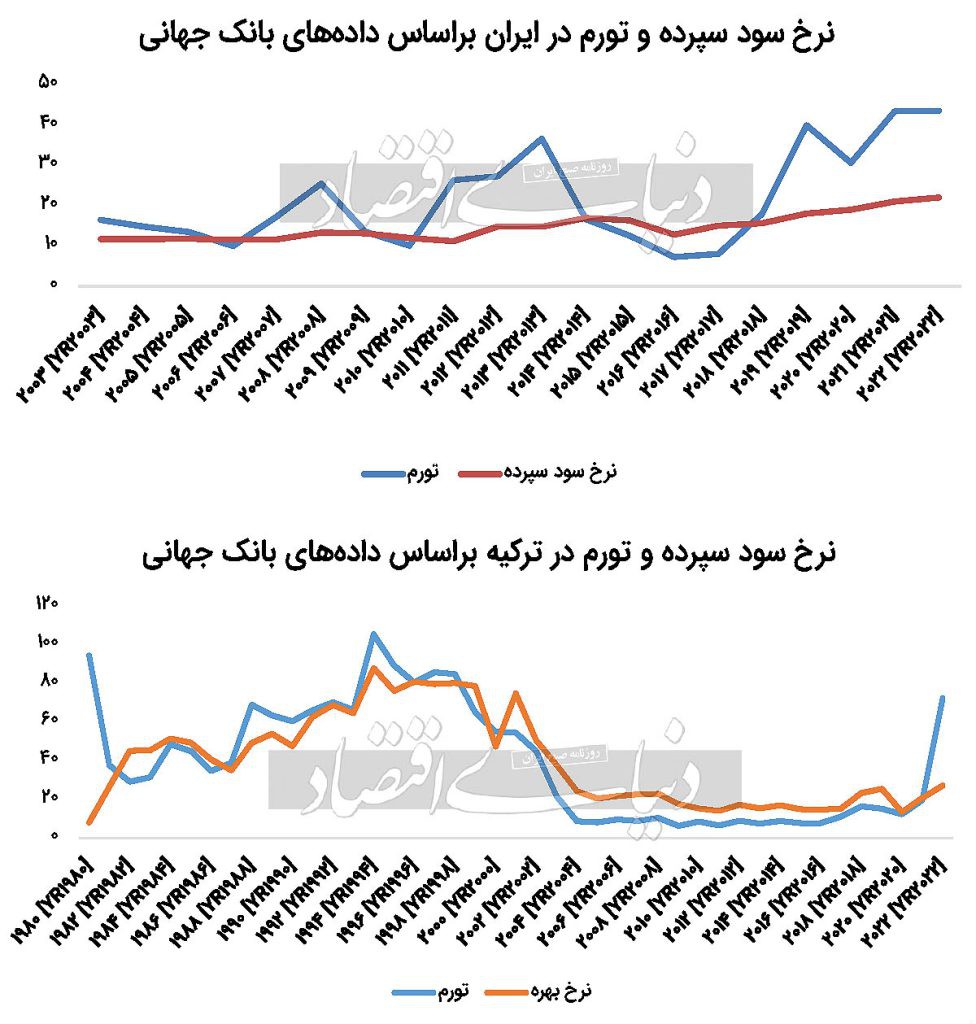

بنابراین اگرچه سیاست نرخ بهره در کوتاهمدت برای کنترل تورم شاید بتواند اندکی نقدینگی را جذب بانکها آن هم با افزایش هزینه تمامشده بانکها و کاهش حاشیه سود واسطهگری بانکها کرده و تورم را کنترل کند؛ اما همانطور که ملاحظه کردیم تورم صرفا زمانی در میانمدت و بلندمدت میتواند کنترل شود که سیستم نرخ ارز شناور، بانک مرکزی مستقل، مکانیزم نظارتی دقیق توسط بانک مرکزی و… برقرار باشد. به صورت نموداری نیز مطالب گفتهشده قابل مرور است. همانطور که در دو نمودار براساس دادههای بانک جهانی (برای کشور ایران از سال 2018 به بعد به علت نبود داده از نرخ بینبانکی تخمینی به عنوان نرخ سود استفاده شده است) ارتباط نرخ سود و تورم دیده میشود. در کشور ما عمدتا نرخ سود کمتر از تورم و در ترکیه عمدتا نرخ سود بیشتر از تورم است و رابطه بلندمدت فیشر برقرارتر است. به طور مثال در سالهای 2000 به بعد در یک دوره کوتاهمدت در ترکیه نرخ بهره برای کنترل تورم زیاد شده و توانسته تورم را کنترل کند و سپس به مدت حدود 20سال رابطه هموار مستقیم فیشر در خصوص ارتباط نرخ بهره و تورم پایین در ترکیه دیده میشود. این موضوع به دلیل برقراری سایر الزامات اقتصادی همانند سیستم ارز شناور، بانک مرکزی مستقل، مکانیزم نظارتی دقیق و… بوده است؛ درحالیکه در کشور ما به دلیل اینکه تورم عمدتا بالاتر از نرخ بهره بوده و حتی دورههایی که نرخ بهره زیاد شده تورم صرفا در کوتاهمدت کنترل شده و به دلیل نبود سایر الزامات اقتصادی در بلندمدت و میانمدت، تورم کنترل نشده است.

پژوهشگر بانکی و دکترای اقتصاد مالی/ دنیای اقتصاد